Lettera all'imprenditore n°351 del

16 Ottobre 2024

La crisi dell’automotive non è solo elettrica!

“Non possiamo dirigere il vento, ma possiamo orientare le vele.”

(Seneca)

Nel 2023 l’Unione Europea ha approvato il piano per la transizione ecologica che prevede lo stop alla vendita di nuove auto termiche entro il 2035. L’obiettivo principale è la decarbonizzazione del settore automobilistico per ridurre le emissioni di CO2. Il piano coinvolge sia i produttori di automobili, sia l’intera catena di fornitura aprendo interrogativi importanti sulle implicazioni economiche e industriali, con forti ricadute anche sull’Italia, uno dei principali produttori in Europa.

Rispetto alle altre regioni del mondo, gli obiettivi di decarbonizzazione dell’UE sono più ambiziosi (forse anche troppo), obbligando le industrie europee a sostenere costi maggiori rispetto ai competitor extra europei. È stata infatti adottata una legislazione vincolante per ridurre le emissioni di gas serra di almeno il 55% entro il 2030 rispetto ai livelli del 1990. Gli Stati Uniti, invece, hanno fissato un obiettivo non vincolante di riduzione del 50-52% rispetto ai livelli (più elevati) del 2005, mentre la Cina punta solo a ridurre il picco delle emissioni di carbonio entro la fine del decennio. Obiettivi strategici diversi fra di loro stanno causando forti impatti negativi sulle economie con maggiori restrizioni.

Uno sguardo al settore automobilistico europeo e italiano

Il settore dell’automotive è da sempre il motore dell’economia europea ed italiana che fornisce posti di lavoro, diretti e indiretti, a 13,8 milioni di persone (circa il 6% del totale occupati dell’UE). Il settore è inoltre un importante fonte di domanda di fattori produttivi per le industrie a monte (metalli, chimiche, plastiche e tessili) e genera domanda per quelle a valle (informatica, riparazione e servizi di mobilità). In Italia, in particolare, la filiera della componentistica ha un peso economico rilevante: si compone di oltre 2.200 imprese, quasi tutte di medio-piccole dimensioni e oltre 167 mila dipendenti. Le sole esportazioni di componentistica verso la Germania valgono 5,19 miliardi di euro e ad oggi costituiscono il 20% del nostro export.

Il settore automotive a livello europeo sta tuttavia affrontanto delle difficoltà. Le vendite annuali in Europa sono ferme a circa 3 milioni di unità, al di sotto dei livelli pre-pandemia, e secondo un’analisi di Just Auto, l’anno scorso quasi un terzo dei principali stabilimenti delle cinque maggiori case automobilisticihe (Volkswagen, BMW, Mercedes-Benz, Stellantis e Renault) sono rimasti sottoutilizzati producendo meno della metà delle autovetture possibili. Volkswagen starebbe proprio valutando la chiusura di diversi impianti in Germania per tagliare di circa dieci miliardi i costi entro il 2026. Questa manovra potrebbe portare al licenziamento di circa 15mila persone nei prossimi anni.

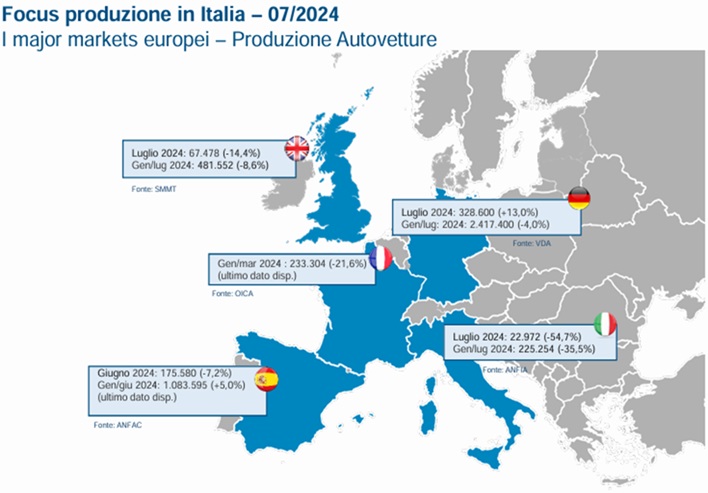

Anche l’industria italiana dell’automotive è in difficoltà. A confermarlo è un’indagine condotta dall’A.N.F.I.A (Associazione Nazionale Filiera Industria Automobilistica) che ha preso in esame un campione di 70 aziende di cui il 23,4% attivo nel settore della costruzione automobilistica, il 71,9% nella componentistica, il 3,1% nella componentistica aftermarket e l’1,6% nelle attività di allestimento. Secondo i dati preliminari, a luglio 2024 la produzione dell’industria automotive italiana, nel suo insieme, ha registrato un calo del 24,8% rispetto a luglio dell’anno scorso e la produzione domestica delle sole autovetture è calata del 54,7%. La figura sottostante riporta gli stessi dati anche per i principali mercati europei:

Inoltre, la produzione è stata ostacolata anche da:

- allungamento dei tempi di consegna;

- aumento del costo del trasporto della merce;

- difficoltà nell’approvvigionamento delle materie prime e dei componenti;

- difficoltà nella programmazione della produzione.

Per affrontare queste problematiche legate alla supply chain, il comparto si sta mobilitando per trovare forme di trasporto alternative della merce, creando inoltre scorte di sicurezza e/o ricorrendo a fornitorni alternativi. L’Istat, nel mese di aprile, ha condotto un’indagine sull’intenzione di acquisto dei consumatori di un’autovettura nuova nei prossimi 12 mesi. Degno di nota è che le risposte “certamente no” rappresentano il 79,7% del totale. Il rallentamento della domanda europea, unito alla maggiore concorrenza globale, sta comportando un’erosoione della nostra leadership sia per quanto riguarda i costi che per le nuove tecnologie.

Come si sta evolvendo il mercato?

Se da una parte il mercato delle auto a combustione interna si sta comprimendo (anche in modo forzato), dall’altra anche il mercato dei veicoli elettrici (con batteria e ibridi), che fino al 2023 è cresciuto, ha subito un forte rallentamento. A livello globale, la quota di nuovi veicoli elettrici venduti dal 2022 al 2023 è passata da 14% al 18% e si stima che raggiungerà il 30% nel 2026. La transizione all’elettrico implica un cambiamento su larga scala della tecnologia, del processo produttivo, delle skill richieste e dei fattori produttivi richiesti. Le autovetture a combustione interna sono a livello meccanico più complesse (soprattutto le componenti del propulsore), mentre, i propulsori dei veicoli elettrici sono molto più compatti e semplici da realizzare. Questo determina l’esigenza di sviluppare supply-chain più snelle che comporterà un aumento della concorrenza tra i fornitori. Il problema principale è pertanto che il numero dei componenti di un’auto elettrica è di un terzo rispetto ad una termica. La competizione è inoltre incrementata sia dall’ingresso di nuovi player al di fuori del settore automotive (ad esempio produttori di motori elettrici, elettronica, software e batterie), sia dal fatto che le aziende stanno internalizzando alcune produzioni per non perdere le risorse umane occupate nella filiera.

Per affrontare questo trend è necessario che venga ridefinita, quanto prima, la strategia del principale comparto europeo che traina lo sviluppo della nostra economia (europea ed italiana), eliminando rigidità normative e adeguandola ai trend tecnologici e di mercato. Qualora non si dovesse intervenire con la dovuta forza e nei giusti tempi, da qui al 2030 in Italia la filiera rischia di perdere 7 miliardi di valore e 40 mila posti di lavoro

Richiedi informazioni

Compila il modulo sottostante per inviarci una richiesta di informazioni o per essere contattato.

Il Team Benedetti&Co ti risponderà il prima possibile.